➢ El precio de la electricidad alcanzará mañana un valor medio de 60,30 €/MWh.

➢ La UE planea extender medidas energéticas de emergencia, incluyendo el límite al precio del gas, por al menos un año, ante la persistente crisis y la guerra en Ucrania.

➢ La congestión en el Canal de Panamá impulsa la preferencia por enviar GNL estadounidense a Europa en lugar de Asia en enero y febrero.

➢ Bulgaria suspende temporalmente el impuesto al tránsito de gas, que se había implementado hace dos meses, después de no recibir pagos de los exportadores rusos.

➢ En la COP28, los gobiernos acuerdan por primera vez abordar la eliminación gradual de los combustibles fósiles. El texto también reconoce que las emisiones mundiales podrían alcanzar su punto máximo antes de 2025.

➢ Los futuros de electricidad española para el Cal 24 alcanzan mínimos de casi dos años, cerrando a 77,25 €/MWh.

➢ Los PPAs nucleares europeos enfrentan obstáculos logísticos al exigir entrega en Francia y riesgos financieros por las diferencias de precios entre mercados, complicando su viabilidad.

➢ Bulgaria suprime el impuesto al gas ruso en tránsito después de su suspensión la semana pasada, respondiendo a preocupaciones de mercado y falta de pagos.

➢ La Comisión Europea indica que los planes nacionales de la UE para 2030 no cumplen los objetivos climáticos, instando a aumentar las medidas.

1. OMIE

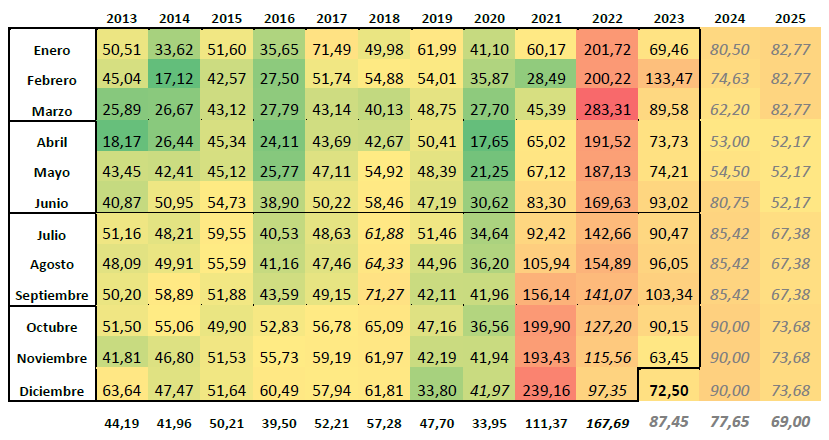

a) Evolución del OMIE (€/MWh)

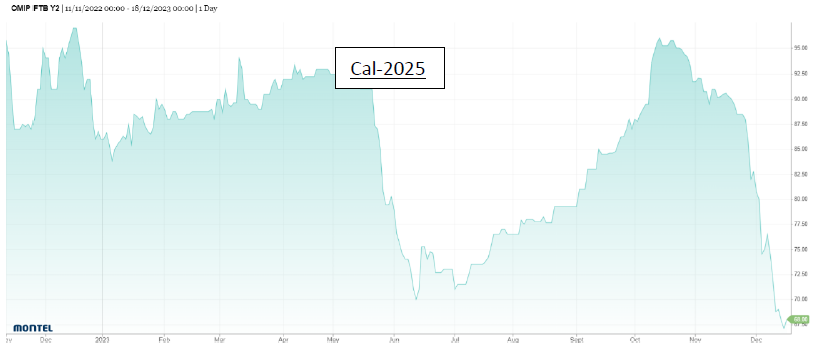

Las cotizaciones para lo que resta de 2023 presentan una media de 87,45 €/MWh.

La media para 2024 disminuye en unos 5 €/MWh, situándose en 77,65 €/MWh.

En cuanto a 2025, la media de las cotizaciones disminuye en 3 €/MWh, situándose en 72,00 €/MWh.

Durante la última semana, los precios del mecanismo de ajuste presentan valores de 0 €/MWh.

b) Análisis del mercado

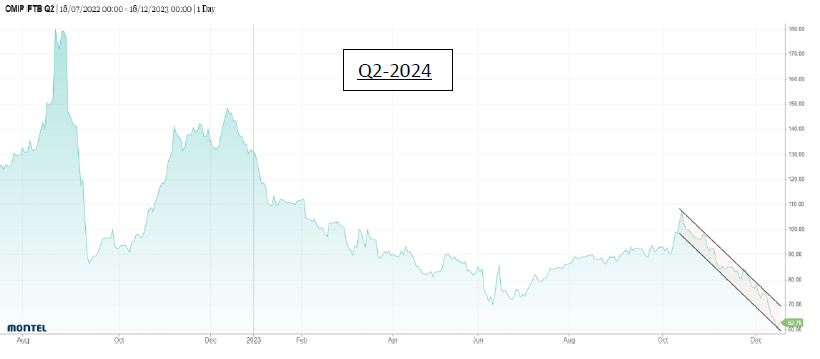

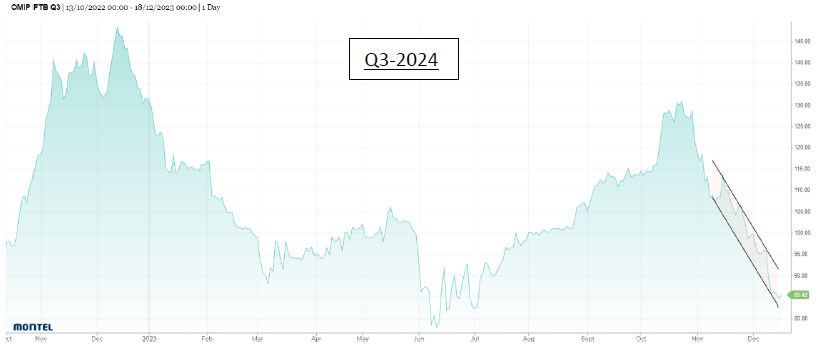

La evolución de las cotizaciones durante esta semana se ha compuesto de bajadas hasta tocar los límites inferiores de los canales, seguidos de un repunte que nos deja prácticamente en la misma situación del martes pasado.

Desde nuestro punto de vista, mantenemos las opiniones del análisis anterior. Consideramos estos precios buenos para posibles cierres, aunque, como siempre, recomendamos estar atentos al mercado de forma diaria, y aún con más ahínco tratándose este del último análisis de mercado hasta dentro de dos semanas.

En breve, cierran los períodos de negociación de los productos Q1-24 y Cal-24, ambos situándose en mínimos desde la crisis energética, por lo que son condiciones interesantes para cerrar parte de la energía. Para poner en contexto, Q1-24 se sitúa 25 €/MWh por debajo de su homólogo de este pasado 2023, y Cal-24 10 €/MWh de la misma manera. Haciendo este mismo análisis para Q2-24, nos encontramos que éste cotiza 17 €/MWh por debajo del precio medio obtenido en 2023, por lo que también lo añadimos como un buen candidato.

Más allá, si bien los precios son buenos considerando el histórico de las cotizaciones, no destacan en gran manera. Además, queda mucho tiempo de negociación por delante que permite margen de maniobra.

Por último, atendiendo a un análisis técnico, las cotizaciones se encuentran en la mitad inferior de sus canales, creando también buenas condiciones para movimientos a corto plazo.

2. MIBGAS

a) Evolución del MIBGAS (€/MWh)

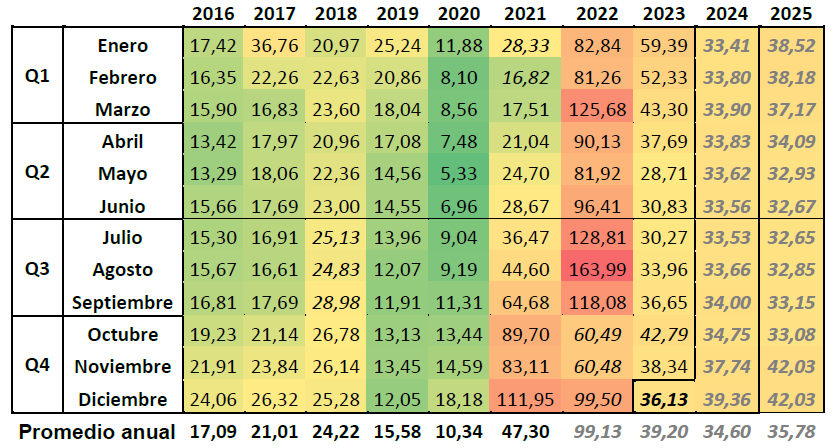

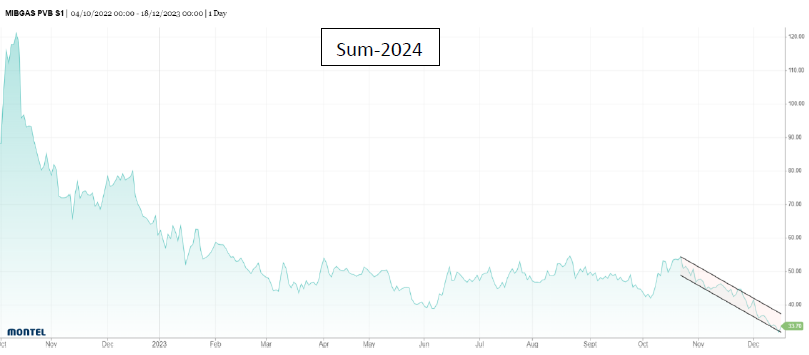

Para este 2023, la media de las cotizaciones no varía prácticamente respecto a la semana pasada, presentando una media de 39,38 €/MWh en el total anual.

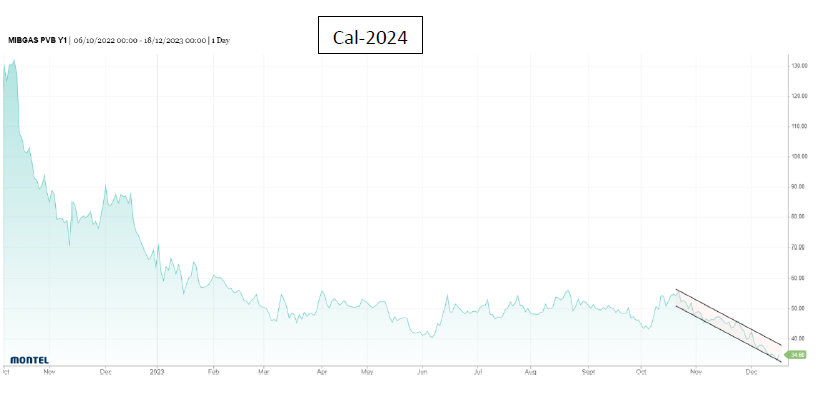

Para el próximo 2024, la media disminuye en unos 3 €/MWh, mostrándose en 35,50 €/MWh.

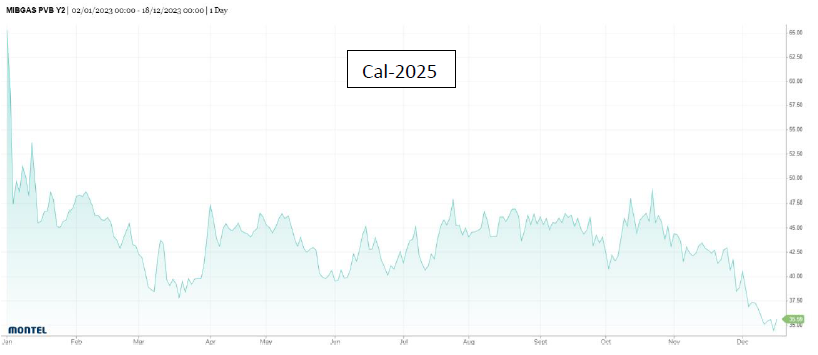

Por último, para 2025, la media disminuye también en unos 3 €/MWh, situándose en 35,77 €/MW

b) Análisis del mercado

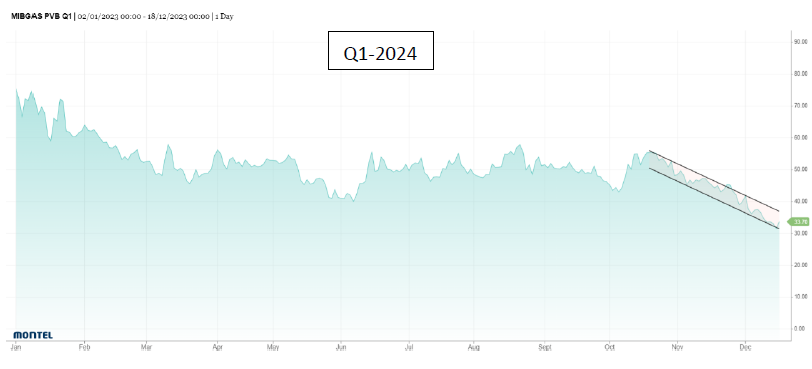

Pocas novedades en cuanto a las cotizaciones de gas durante esta semana. Seguimos con una tendencia bajista que sitúa a todos los productos del análisis en mínimos históricos.

Dichos precios presentan buenas oportunidades para cerrar parte de la energía, destacando Q1-24 que siendo cuatrimestre de invierno cotiza a precios similares a los vistos para este último verano (por lo general, los precios en verano son más bajos). Además, este producto deja de cotizar la semana que viene, lo que crea ahora una buena oportunidad.

Con esta misma lógica, Sum-24 no parece del todo llamativo al situarse cercano a la media obtenida para Sum-23, pero que podría estudiarse ante la volatilidad actual del mercado.

Por otro lado, Cal-24 es casi 5 €/MWh más barato que la media obtenida este 2023. No es una diferencia impresionante, pero sí a tener en cuenta. También hay que destacar que este producto deja de cotizar la semana que viene.

Por último, Cal-25 queda muy lejano y podrían esperarse precios más bajos en un futuro, aunque los actuales se consideran buenos respecto al histórico.